Самое актуальное и обсуждаемое

Популярное

Полезные советы

Важно знать!

6 способов достать деньги для бизнеса

С чего начать?

С момента появления идеи открытия бизнеса и до ее реализации может пройти достаточно много времени. Но чтобы не распыляться и действовать по порядку, мы советуем вам начать с изучения рынка,...

Читать далее

7 нарушений прав работников, о которых работодатели не всегда знают

5 процентов на остаток по счету или по карте. как рассчитать?

8 банков, дающих кредит с минимальной вероятностью отказа

20 самых важных открытий xxi века

2 группа инвалидности размер выплат

8 банков, дающих ипотеку работникам мвд в 2021 году

3 выгодных способа рефинансировать микрозаймы

5 способов положить деньги на мобильный телефон

10 причин, почему вам отказывают в кредитах

Рекомендуем

Лучшее

Важно знать!

1 юань в рублях

Прогноз по курсу RUB/JPY

Торговая система Masterforex-V позволяет расчитать среднесрочный и долгосрочный прогнозы по дальнейшему движению курса RUB/JPY. Для этого в ТС МФ используются:

Определение...

Читать далее

5 способов перевести деньги без комиссии

1 гривна в рублях

3 способа перевода средств с билайна на карту

4276

50+ лучших сайтов для заработка денег

10 самых больших круизных лайнеров в мире

20 профессий, за которые в мире платят больше всего

6 процентов годовых на остаток

14 стилей домов и коттеджей: от классики до модерна

Новое

Обсуждаемое

Важно знать!

13 зарплата: кому положена и основной порядок зачисления

Порядок премирования

Выплата проводится с учётом этих параметров. Основными вариантами выплаты 13 зарплаты являются:

Если премия полагается только некоторым работникам – устанавливается фиксированная...

Читать далее

8 вариантов обедов ребенку в школу по правилам правильного питания

7 способов оплаты мегафона

500000 рублей 1995 года

3d-secure защита в сбербанке

7 банков дающие кредит гражданам крыма

40702810 что за расчетный счет

500 рублей 1997 года (модификация 2001 года)

10 лайфхаков для владельцев карты tinkoff black от тинькофф банка

10 лучших сайтов поиска специалистов

Популярное

Актуальное

Важно знать!

Бесплатная юридическая консультация онлайн по телефону в москве

Платить или не платить?

Адвокаты, назначенные клиентам на бесплатной основе в порядке ст. 51 УПК РФ, обязаны присутствовать на следственных действиях, а также в суде и подписываться в протоколах. Это...

Читать далее

Приорбанк

Всегда при деньгах

Справка по форме банка открытие

Как отключить подписку яндекс плюс?

Инструкция: как подключить apple pay сбербанк на iphone

Виза в соединенные штаты америки

Как в банкомате перевести деньги со сберкнижки на карту сбербанка

Порядок формирования резервов по сомнительным долгам

Карта «стрелка» для учащегося: перечень документов, порядок оформления

Обновления

Статьи

Займ без проверки кредитной истории: быстро и надежно!

Статьи

Займ без проверки кредитной истории: быстро и надежно!

В современном мире финансовая поддержка становится все более важной для многих людей. Однако, когда...

Статьи

ОСАГО преимущества и как оформить полис ОСАГО?

Статьи

ОСАГО преимущества и как оформить полис ОСАГО?

Также, стоит учитывать, что стоимость полиса ОСАГО может различаться в зависимости от страховой компании,...

Статьи

Каковы шансы выиграть джекпот в лотерею?

Статьи

Каковы шансы выиграть джекпот в лотерею?

Какие лотереи бывают

Сегодня россиянам предлагается на выбор 16 национальных лотерей. Они могут быть...

Статьи

Вид на жительство и работа в греции

Статьи

Вид на жительство и работа в греции

Как открыть бизнес в Греции

Экономические сложности Греции вносят существенные коррективы в построение...

Статьи

Особенности приобретения готовых фирм и их преимущества

Кто покупает готовые фирмы?

Готовые фирмы пользуются спросом, как среди новичков, так и среди опытных...

Статьи

Что из кредитов и на каких условиях можно получить в 2022 году? Кому одобрят, а кому откажут?

Статьи

Что из кредитов и на каких условиях можно получить в 2022 году? Кому одобрят, а кому откажут?

Чтобы оформить заем на личные нужды, клиенту необходимо следовать инструкции:

Выбрать соответствующий...

Статьи

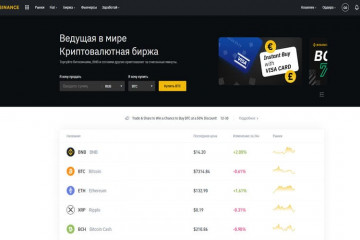

Рейтинг криптовалютных бирж 2021-2022

Статьи

Рейтинг криптовалютных бирж 2021-2022

Топ-4 лучших криптовалютных бирж с поддержкой русского языка

Никто не будет спорить, что торговать...

Тинькофф: процент на остаток

Тинькофф: процент на остаток

Особенности карты Tinkoff Black

Список покупок в чеке

У некоторых операций в личном кабинете и в мобильном...

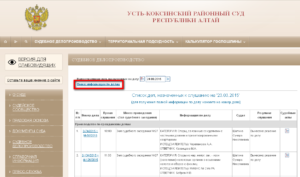

Как узнать решение суда онлайн: все способы найти и посмотреть через интернет судебное решение по фамилии, номеру дела и дате

Как узнать решение суда онлайн: все способы найти и посмотреть через интернет судебное решение по фамилии, номеру дела и дате

Как провести проверку через интернет

В век интернета узнать необходимую информацию легко. Однако существуют...

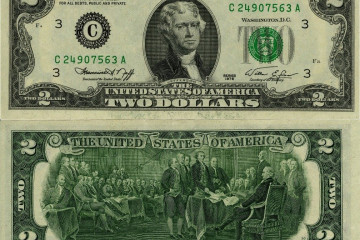

Фальшивые деньги. как распознать фальшивые деньги?

Фальшивые деньги. как распознать фальшивые деньги?

Как распознать подделку: основные отличия

Даже несмотря на то, что за непреднамеренный сбыт фальшивых...

Выгодна ли золотая карта мир сбербанка зарплатная

Выгодна ли золотая карта мир сбербанка зарплатная

Программа лояльности

Сбербанк предлагает своим клиентам особые программы лояльности, позволяющие вернуть...

Топ-5 приложений для вызова такси на android и ios

Топ-5 приложений для вызова такси на android и ios

Как работает система рейтинга таксопарков в Яндекс Такси

С целью повышения общего качественного уровня...